Налоги, взимаемые с бюджетных учреждений

Каждое лицо (как юридическое, так и физическое) должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения для всех членов общества независимо от социальных, расовых, национальных, религиозных и иных других признаков. Налоги и сборы не должны препятствовать реализации гражданами своих конституционных прав. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными и имеет дискриминационный характер [23,c.378].

Бюджетные учреждения, как и большинство организаций и учреждений Российской Федерации являются плательщиками налога на добавленную стоимость, налога на прибыль, налога на имущество организаций, земельного налога, единого социального налога и других. Кроме того бюджетные организации выполняют обязанности налогового агента по сбору и перечислению в бюджет налога на доходы физических лиц.

Единый социальный налог. Единый социальный налог (взнос) - это налог, зачисляемый в государственные внебюджетные фонды (Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования Российской Федерации) и предназначенный для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Налоговым периодом для Единого социального налога признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

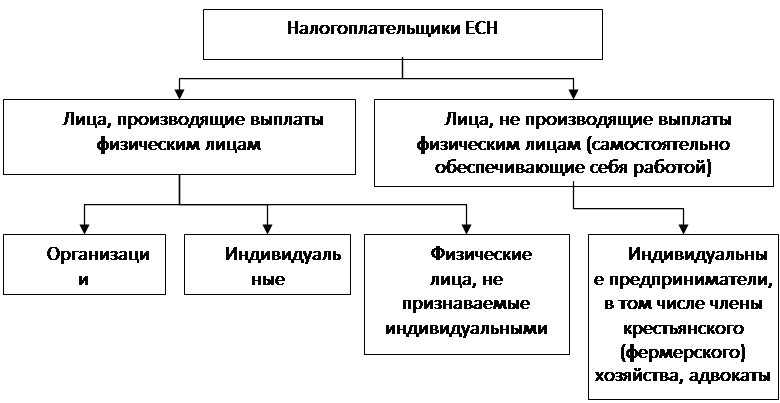

Налогоплательщики ЕСН делятся на две большие категории - тех, кто производит выплаты физическим лицам и начисляет ЕСН с этих выплат, и тех, кто сам обеспечивает себя работой и платит ЕСН со своих трудовых доходов. На рисунке 2.1 рассматриваются категории налогоплательщиков ЕСН в РФ.

Рисунок 2.1 – Налогоплательщики ЕСН

Одни и те же лица могут относиться к обеим категориям. Например, индивидуальные предприниматели должны платить ЕСН и со своего дохода, и с выплат в пользу физических лиц.

Объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Налоговая база ЕСН определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц [23,c.23].

При определении налоговой базы учитываются любые выплаты и вознаграждения, вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица – работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах, оплата страховых взносов по договорам добровольного страхования.

Налогоплательщики определяют налоговую базу отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Суммы, не подлежащие налогообложению прописаны, в ст. 238 НК РФ.

От уплаты налога освобождаются (льготируются):

1)организации любых организационно-правовых форм – с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100 000рублей на каждого работника, являющегося инвалидом I, II или III группы и работающего в бюджетном учреждении по трудовому договору;

2)российские фонды поддержки образования и науки – с сумм выплат гражданам РФ в виде грантов (безвозмездной помощи), предоставляемых учителям, преподавателям, школьникам, студентам и (или) аспирантам государственных и (или) муниципальных образовательных учреждений.

Это интересно:

Структура инвестиционного цикла

Жизненный цикл любого явления представляет собой промежуток времени между его началом и завершением. Инвестиционный цикл – комплекс мероприятий от момента принятия решения об инвестировании до завершающей стадии инвестиционного проекта, в частности, например, научно-исследовательские и опытно-конст ...

Анализ ликвидности баланса

Таблица 3 - Оценка ликвидности баланса, тыс. руб. Активы На начало отчетного периода На конец отчетного периода Пассивы На начало периода На конец периода Платежный излишек или недостаток На начало периода На конец периода Наиболее ликвидные, А1 1117772 880350 Наиболее срочные, П1 696270 644555 421 ...

Составление, внешняя проверка, рассмотрение и утверждение бюджетной

отчетности

Составление бюджетной отчетности регламентируется гл. 9 БК РТ. Главные распорядители средств бюджета Республики Татарстан главные администраторы доходов бюджета Республики Татарстан, главные администраторы источников финансирования дефицита бюджета Республики Татарстан составляют сводную бюджетную ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика