Основные направления политики валютного курса России

Таблица 2.6.*

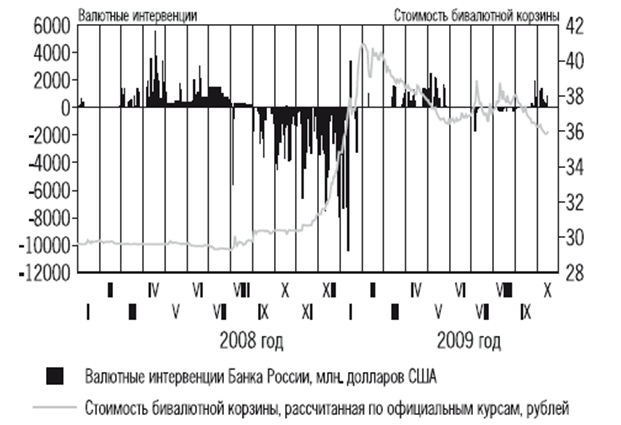

Интервенции Банка России на внутреннем валютном рынке и динамика рублевой стоимости бивалютной корзины

*по данным сайта Центрального Банка РФ

В июле-августе ситуация на внутреннем валютном рынке оставалась стабильной. Наблюдавшаяся волатильность валютного курса находилась в пределах допустимых значений, и активность Банка России на внутреннем валютном рынке была минимальной. С 10 июля Банк России увеличил ширину плавающего интервала допустимых значений стоимости бивалютной корзины с 2 до 3 рублей. В сентябре продолжившийся рост цен на нефть на мировых рынках и сохранение разницы в уровне процентных ставок на внутреннем и внешних рынках способствовали повышению привлекательности вложений в российские активы, что обусловило возобновление притока капитала и формирование тенденции укрепления национальной валюты. В результате в течение рассматриваемого периода Банк России осуществлял операции по покупке иностранной валюты на внутреннем валютном рынке, сглаживая колебания курса рубля.

Таблца 2.7.*

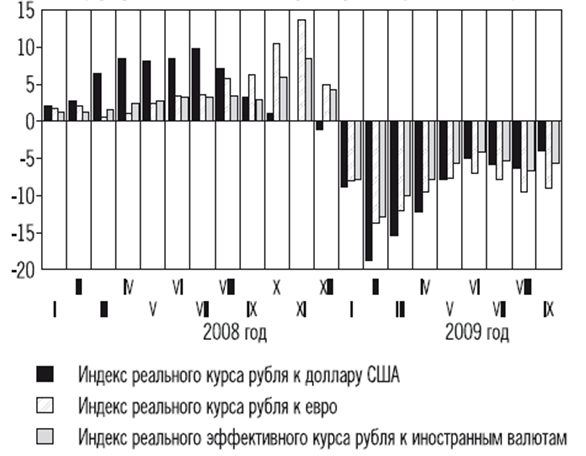

Динамика реального курса рубля (прирост в % к декабрю предыдущего года)

*по данным сайта Центрального Банка РФ

В целом по итогам января-сентября Банк России являлся нетто-продавцом валюты: общие объемы нетто-продажи иностранной валюты за этот период составили 8,1 млрд. долларов США. Вместе с тем в течение указанного периода направление валютных интервенций Банка России изменялось: в отдельные периоды Банк России осуществлял как продажу (в январе – 39,6 млрд. долларов США, в июле-августе в целом – 5,3 млрд. долларов США), так и покупку (в феврале-июне в целом – 34,2 млрд. долларов США, в сентябре – 2,6 млрд. долларов США) иностранной валюты на внутреннем валютном рынке. По состоянию на 1 октября 2009 года официальные курсы доллара США и евро к рублю составили 30,0087 рубля за доллар США и 43,8877 рубля за евро, повысившись с начала года на 2,1 и 5,9% соответственно. Реальный эффективный курс рубля к иностранным валютам в сентябре 2009 года по отношению к декабрю 2008 года снизился на 5,6%.

Политика валютного курса Банка России в 2010‑2012 годах будет направлена на сглаживание существенных колебаний курса рубля к корзине основных мировых валют. В этот период Банк России видит своей задачей создание условий для реализации модели денежно-кредитной политики на основе инфляционного таргетирования при постепенном сокращении прямого вмешательства в процессы курсообразования. При этом параметры курсообразования при переходе к новой модели денежно-кредитной политики будут определяться с учетом задач по сдерживанию инфляции и обеспечению условий для диверсификации экономики.

По мере снижения участия Банка России в курсообразовании на внутреннем валютном рынке повышается актуальность задачи обеспечения необходимого качества управления валютными рисками участниками рынка. Решение задач в данной сфере будет осуществляться как за счет содействия

созданию механизмов управления валютным риском, так и путем нормативного регулирования деятельности кредитных организаций.

В качестве операционного ориентира при проведении курсовой политики на стадии перехода к режиму плавающего валютного курса Банк России продолжит использование бивалютной корзины, состоящей из евро и доллара США. При этом сохранится действующий механизм ограничения волатильности валютного курса, включающий правило автоматического изменения границ плавающего интервала допустимых значений стоимости бивалютной корзины в зависимости от объема интервенций, осуществленных

Банком России.

В течение переходного периода подобный подход позволит постепенно повышать степень зависимости курса рубля от изменений рыночной конъюнктуры, что даст возможность участникам рынка адаптироватьсяк плавающему валютному курсу.

Это интересно:

Анализ бюджета муниципального образования

Бюджет муниципального образования "Город Магадан" на 01 января 2010 года исполнен по доходам в сумме 5117,5 млн. рублей, что составило 99,9% от уточненного плана на год. По данным Межрайонной ИФНС России № 1 по Магаданской области на территории муниципального образования "Город Магад ...

Факторы и резервы увеличения прибыли

Под факторами понимают различные причины, вызывающие изменение прибыли предприятия. Во французском языке имеется слово reserve, которое переводится как «запас»; в латинском – reservere, что означает «экономить, сохранять». Восприятие любого понятия с течением времени изменяется, трансформируется, п ...

Дисконтированная стоимость

Распределенность по времени является одним из основных свойств денежных потоков. Первоначальные инвестиции могут иметь одномоментный характер, в то время как порожденные ими будущие денежные потоки могут поступать в течение ряда последующих периодов времени. При анализе краткосрочных периодов до 1 ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика