Определение стоимости заемного капитала предприятия

В процессе своей деятельности предприятие использует заемные средства, получаемые в виде:

долгосрочного кредита от коммерческих банков и других предприятий,

выпуска облигаций, имеющих заданный срок погашения и номинальную процентную ставку.

В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком в каждом конкретном случае отдельно.

Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к ее номинальной стоимости. Номинальная стоимость - это цена, которую заплатит компания - эмитент держателю облигации в день ее погашения. Разумеется, что срок, через который облигация будет погашена, указывается при их выпуске.

В момент выпуска облигации обычно продаются по их номинальной стоимости. Следовательно, в этом случае стоимость заемного капитала СD определяется номинальной процентной ставкой облигации iн

![]() .

.

Однако в условиях изменения процентных ставок по ценным бумагам, которое является следствием инфляции и других причин, облигации продаются по цене, не совпадающей с номинальной. Поскольку предприятие - эмитент облигаций должно платить по ним доход, исходя из номинальной процентной ставки и номинальной стоимости акции, реальная доходность облигации изменяется: увеличивается, если рыночная цена облигации падает по сравнению с номинальной, и уменьшается – в противном случае.

Для оценки реальной доходности облигации (стоимости заемного капитала) используем модель текущей стоимости облигации.

Согласно условиям выпуска облигаций, фирма-эмитент обязуется каждый год делать процентную выплату INT и выплатить номинальную стоимость М по окончанию срока действия облигации, то есть на момент ее погашения. В предыдущей главе подробно исследовался феномен изменения оценки рыночной цены облигации в зависимости от рыночной процентной ставки. С помощью рассмотренных там примеров можно сделать вывод о том, что поскольку рыночная цена облигации колеблется, а сумма выплачиваемого дохода на облигацию остается неизменной, то доходность облигации также меняется: конкретно, доходность облигации увеличивается при уменьшении рыночной стоимости и уменьшается в противном случае.

В качестве реальной доходности облигации (или стоимости заемного капитала, основанного на облигациях данного типа) используется доходность облигации к погашению, для которой в п. 4. приведено уравнение. В используемых обозначениях это уравнение имеет вид:

,

,

где VМ - текущая рыночная цена облигации,

N - количество лет, оставшихся до погашения облигации.

Это уравнение можно решить лишь приближенно с помощью численных методов на ЭВМ или финансовом калькуляторе. Результат, близкий к использованию уравнения, дает следующая приближенная формула

.

.

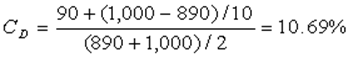

Пример. Компания ZZ пять лет назад выпустила облигации номиналом $1,000 и номинальной процентной ставкой 9%. Текущая стоимость облигации на фондовом рынке составляет $890 и до погашения остается еще 10 лет. Необходимо определить стоимость облигации.

Используя приближенную формулу, получим

Это интересно:

Организация планирования

Организация планирования зависит от величины предприятия. На очень мелких предприятиях не существует разделения управленческих функций в собственном смысле этого слова, и руководители имеют возможность самостоятельно вникнуть во все проблемы. На крупных предприятиях работа по составлению бюджетов ( ...

Проблемы инвестиционного проектирования

Менеджмент инвестиционного проекта как форма предпринимательской деятельности означает, что управление движением финансовыми и денежными потоками, а также взаимоотношением Участников проекта не может быть чисто бюрократическим, административным актом. Управление проектом как форма предпринимательст ...

Перспективы развития медицинского страхования в РФ

Перспективы развития ОМС и ДМС видится реализовать по нескольким основным направлениям [22]. 1. Увеличение финансирования отрасли здравоохранения. В сценарии инновационного развития в условиях высоких темпов экономического роста ожидается значительное повышение не только государственных, но и частн ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика