Управление дебиторской задолженностью

Анализ, проведенный в главе 2 данной работы, показал, что на протяжении исследуемых периодов размер и доля дебиторской задолженности в составе активов предприятия неуклонно возрастает. В 2008 году по сравнению с 2007 годом дебиторская задолженность выросла на 78,3 %, удельный вес дебиторской задолженности в 2008 году составляет 63,5 %, что приводит к изъятию средств из производственного процесса.

Данная тенденция обостряет риск неплатежей и негативно воздействует на финансовое состояние предприятия. Соответственно, можно сделать вывод, что система расчетов с покупателями функционирует недостаточно эффективно.

Совершенствование системы оплаты за отгруженную продукцию позволит предприятию высвободить дополнительные денежные средства, за счет которых ЗАО «Агродорстрой» сможет частично погасить свои обязательства перед кредиторами, то есть уменьшить размер кредиторской задолженности.

В связи с этим можно выделить некоторые меры по реализации данного предложения:

- вести постоянный контроль над состоянием расчетов с покупателями;

- ужесточить штрафы за задержки платежей;

- минимизировать количество совершаемых операций с организациями; имеющими непокрытую задолженность или высокий риск неплатежа;

- увеличить долю обязательной предоплаты за продукцию;

- ввести систему скидок при оплате в установленные договором сроки.

Особое внимание здесь следует уделить последнему мероприятию, которое в последнее время приобретает все большую популярность в нашей стране, а за рубежом получило название «спонтанное финансирование».

Суть данного метода заключается в предоставлении скидок покупателям за сокращение сроков расчета и представляет собой относительно дешевый способ получения средств. При этом спонтанное финансирование может быть выгодно и покупателям, и предприятию: клиенты минимизируют затраты на покупку товаров (при этом возможно использование банковского кредита), а предприятие ускоряет оборачиваемость средств, вложенных в дебиторскую задолженность.

1. Рассмотрим предлагаемый механизм с точки зрения покупателя

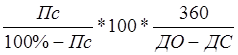

При данных условиях привлекательность получения скидки во многом зависит от ставки кредита и рассчитывается по формуле:

ЦО =  (3.1)

(3.1)

где ЦО – цена отказа от сделки (в %);

Пс – процент скидки;

ДО – длительность максимальной отсрочки платежа (в днях);

ДС – длительность периода, в течение которого действует скидка (в днях).

Предложение является привлекательным для покупателя, то есть ему выгоднее взять кредит и приобрести товар, если выполняется условие ЦО > БП,

где БП – банковский процент.

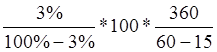

Допустим ЗАО «Агродорстрой» продает товар предприятиям на следующих условиях: скидка 3% при платеже в 15-дневный срок при максимальной длительности отсрочки 60 дней. Уровень банковского процента – 18% годовых.

ЦО= = 24,74% (3.2)

= 24,74% (3.2)

Поскольку 24,74% > 18%, покупателю есть смысл воспользоваться предложением: отказ от скидки обойдется на 6,74% дороже банковского кредита.

2. Определим целесообразность спонтанного финансирования для предприятия.

Ключевое значение в данном случае приобретает размер предлагаемой скидки, здесь важно правильно оценить возможности предприятия, учесть инфляционные процессы в экономике.

Рассмотрим два варианта краткосрочного финансирования:

· Предоставление скидки для покрытия потребности в денежных средствах;

· Получение кредита без предоставления скидки.

Оставим рассмотренные ранее условия предоставления скидки, считая, что инфляционный рост цен в месяц составляет 2%, а рентабельность альтернативных вложений капитала – 10%. Предположим также, что покупатели будут стараться максимально воспользоваться сроком действия скидки, то есть производить оплату на 15-й день.

Результаты вычислений приведены в таблице 3.1.

Проведенный расчет показал, что использование предлагаемой системы спонтанного финансирования позволит получить доход больше, чем от кредита на 26,72 рубля (= 53,16 – 26,44) с каждой 1000 рублей.

Это интересно:

Cистема налогообложения для сельскохозяйственных

товаропроизводителей

Единый сельскохозяйственный налог (ЕСХН) устанавливается гл. 26.1 НК РФ и применяется наряду с иными режимами налогообложения. Применение ЕСХН не требует принятия на уровне регионов дополнительных правовых актов. Организации и предприниматели вправе добровольно перейти на уплату ЕСХН. Организации, ...

Механизм оптимизации процесса формирования прибыли предприятия

Получение наибольшего эффекта с наименьшими затратами, экономия трудовых, материальных и финансовых ресурсов зависят от того, как решает предприятие вопросы снижения себестоимости продукции. На Тверском полиграфическом комбинате необходимо установить комплекс печатного оборудования немецкой фирмы M ...

Аудиторский финансовый контроль, его виды и значение

Аудит – изучение, анализ, контроль денежного состояния предприятий, организаций, фирм, их доходов и расходов, прибыли и выработка советов по улучшению хозяйственной деятельности. Такой анализ выполняют квалифицированные специалисты в области бухгалтерии, финансов, называемые аудиторами. Иногда ауди ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика