Дисконтированная стоимость

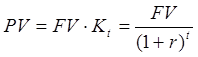

Таким образом, дисконтированная (приведённая, текущая), стоимость представляет собой оценку стоимости будущих доходов от вложения средств в инвестиционный проект в пересчёте на момент времени проведения оценки. На практике дисконтированная стоимость позволяет вычислить размер инвестированной суммы, необходимый для получения определённой прибыли по истечении заранее известного периода времени. Математически дисконтированная стоимость рассчитывается следующим образом [10]:

где, PV – текущая стоимость (present value);

FV – ожидаемый в будущем доход (future value);

Kt – коэффициент дисконтирования;

r – ставка дисконтирования (норма дисконта);

t – временной период реализации инвестиционного проекта.

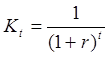

Согласно Постановлению Минэкономики РБ от 31 августа 2005 г. № 158 «Об утверждении правил по разработке бизнес-планов инвестиционных проектов» коэффициент дисконтирования используется для приведения будущих потоков и оттоков денежных средств за каждый расчетный период реализации проекта к начальному периоду времени [2]. При этом дисконтирование денежных потоков осуществляется с момента первоначального вложения инвестиций. Коэффициент дисконтирования в расчетном периоде рассчитывается следующим образом:

где, r – ставка дисконтирования (норма дисконта);

t – временной период реализации инвестиционного проекта.

Корректный выбор ставки дисконтирования позволяет повысить точность показателей оцениваемого инвестиционного проекта и обеспечить адекватность выполняемых расчетов экономическим условиям той рыночной среды, в которой планируется реализация проекта. Определение объективной ставки дисконтирования является достаточно сложным процессом, требующим серьезных исследований и прогнозов [15].

К сожалению, в настоящее время в большинстве разрабатываемых бизнес-планах очень редко уделяется серьезное внимание обоснованию выбранной ставке дисконтирования. Чаще всего этот коэффициент берется либо без всякого обоснования, как наиболее типичный или распространенный, или определяется равным доходности одного из наиболее популярных рыночных инструментов, например, доходности по банковским депозитам или ставке по банковским кредитам. Естественно, что такое приближенное значение выбранного коэффициента приводит к финансово-экономическим показателям соответствующей точности, а чувствительность расчетов, как правило, к этой величине достаточно велика.

По существу, ставка дисконтирования является минимальной нормой прибыли, при которой инвесторы согласны вложить свои средства в инвестиционный проект и ниже которой вложение капитала считают невыгодным для себя. Величина ставки должна определяться с учетом многих факторов: депозитной или кредитной ставок, прогнозируемого темпа инфляции, уровней риска, ликвидности инвестиций, нормы доходности по альтернативным объектам инвестирования, нормы доходности текущей производственной деятельности [11].

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. За финансовые ресурсы оно уплачивает проценты, дивиденды и т.д., несёт расходы за поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, называют ценой инвестируемого капитала (CC - cost of capital). Этот показатель отражает минимум возврата на вложенный капитал. Чаще всего его рентабельность рассчитывается по формуле средней арифметической или средневзвешенной.

Это интересно:

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика