Анализ ликвидности и платежеспособности предприятия

Анализ платежеспособности предприятия дает понятие о степени защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Характеризует способность предприятия погасить долгосрочную задолженность.

Также платежеспособность организации характеризуется коэффициентами ликвидности, которые рассчитываются как отношения различных видов оборотных средств к величине срочных обязательств. Анализ коэффициентов ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течении отчетного периода. Наиболее важные среди них:

· Коэффициент общей (текущей) ликвидности;

· Коэффициенты срочной ликвидности;

· Коэффициент абсолютной ликвидности;

· Чистый оборотный капитал.

Определим коэффициенты ликвидности по анализируемому предприятию.

Коэффициенты ликвидности.

Коэффициенты ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

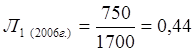

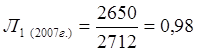

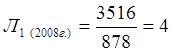

1. Коэффициент текущей ликвидности (![]() ):

):

Этот коэффициент показывает, хватает ли предприятию средств, чтобы использовать их для погашения своих краткосрочных обязательств в течение определенного периода.

(2.1)

(2.1)

В 2007 году, по сравнению с 2006 годом наблюдается рост коэффициента ликвидности на 0,54. В 2008 году коэффициент текущей ликвидности вырос на 3,02 и составил 4.

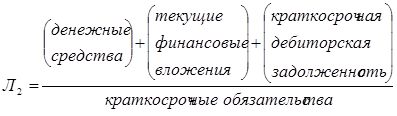

2. Коэффициент критической ликвидности (промежуточного покрытия) (![]() ):

):

Раскрывает отношение ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам.

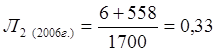

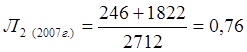

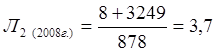

(2.2)

(2.2)

Коэффициент срочной ликвидности в 2007 году, по сравнению с 2006 годом вырос на 0,43 и составил 0,76. В 2008 году коэффициент составил 3,7, то есть прирост составил 2,94.

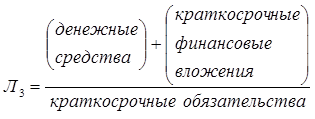

3.Коэффициент абсолютной ликвидности (![]() ):

):

Показывают, какую часть текущих краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовым вложениям.

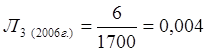

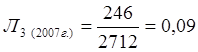

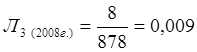

(2.3)

(2.3)

В 2007 году, по сравнению с 2006 годом наблюдается положительная динамика, рост коэффициента абсолютной ликвидности вырос на 0,086 и составил 0,09. В 2008 году коэффициент абсолютной ликвидности снизился на 0,081 и составил 0,009.

4. Чистый оборотный капитал (ЧОК):

Этот коэффициент необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

ЧОК = Оборотные средства – Краткосрочные обязательства (2.4)

![]() тыс. руб.

тыс. руб.

![]() тыс. руб.

тыс. руб.

![]() тыс. руб.

тыс. руб.

Таблица 2.2. Коэффициенты ликвидности предприятия

|

Коэффициент |

2006 год |

2007 год |

Отклонение 2007 г. от 2006 г., + / - |

2008 год |

Отклонение 2008 г. от 2007 г., + / - |

|

Текущая ликвидность |

0,44 |

0,98 |

0,54 |

4 |

3,02 |

|

Срочная ликвидность |

0,33 |

0,76 |

0,43 |

3,7 |

2,94 |

|

Абсолютная ликвидность |

0,004 |

0,09 |

0,086 |

0,009 |

-0,081 |

|

Чистый оборотный капитал |

-950 |

-62 |

888 |

2638 |

2700 |

Это интересно:

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика