Оценка кредитоспособности юридических лиц по методике ОАО «Сбербанк России»

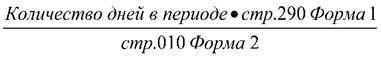

ОбОА =  (5)

(5)

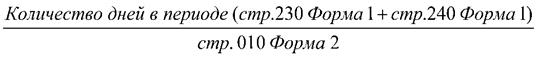

Оборачиваемость дебиторской задолженности (ОбДЗ) определяется как отношение средней стоимости дебиторской задолженности (по стр. 230 + 240 баланса) к объему дневных продаж:

ОбДЗ =  (6)

(6)

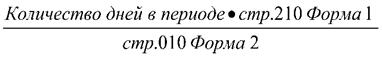

Оборачиваемость запасов (ОбЗ) рассчитывается по формуле, в числителе которой: средняя стоимость запасов (по стр. 210 баланса), а в знаменателе: объем дневных продаж:

ОбЗ =  (7)

(7)

Собственный оборотный капитал определяется как разность между оборотными активами и краткосрочной задолженностью. Рассчитывается по формуле:

СОК = ![]() (8)

(8)

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности.

Показатели рентабельности определяются в процентах или долях.

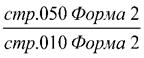

Рентабельность продукции (или рентабельность продаж) К5 рассчитывается как отношении прибыли от реализации к выручке от реализации и показывает долю прибыли организации в каждом заработанном рубле. Расчет К5 выглядит следующим образом:

К5 =  (9)

(9)

Для торговых организаций К5 рассчитывается как отношение прибыли от реализации к валовой прибыли:

К5 (для торговых организаций) =  (10)

(10)

Рентабельность вложений в предприятие рассчитывается как отношение балансовой прибыли к итогу баланса и показывает эффективность, уровень доходности финансовых вложений предприятия. Расчет рентабельности вложений выглядит следующим образом:

R влож. =  (11)

(11)

Рентабельность деятельности рассчитывается как отношение чистой прибыли (убытка) к выручке (нетто) от продажи товаров, продукции, работ, услуг и показывает сколько получено прибыли с 1 рубля расходов. Рентабельность деятельности рассчитывается как:

R деят. =  (12)

(12)

Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым пяти показателям.

Оценка результатов расчетов пяти коэффициентов заключается в присвоении заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствие с их весами. В приложении 12 указано как определить категорию для каждого показателя.

Следующий шаг — расчет общей суммы баллов (S) с учетом относительного «веса» каждого показателя, имеющих следующие значения: K1 = 0,05; К2 = 0,1; К3 = 0,4; К4 = 0,2; К5 = 0,15, К6=0,1.

![]() (13)

(13)

Значение S наряду с другими факторами используется для определения рейтинга заемщика.

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики хозяйствующего субъекта, его отраслевой принадлежности и других конкретных условий. Осуществляется сравнительный анализ этих показателей и оценивается их динамика.

Качественный анализ базируется на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа применяются сведения, представленные заемщиком, подразделением безопасности, и информация базы данных. На этом этапе оцениваются риски:

Отраслевые: состояние рынка по отрасли; тенденции в развитии конкуренции; уровень государственной поддержки; значимость предприятия в масштабах региона; риск недобросовестной конкуренции со стороны других банков.

Акционерные: риск передела акционерного капитала; согласованность позиций крупных акционеров.

Регулирование деятельности предприятия: подчиненность (внешняя финансовая структура); формальное и неформальное регулирование деятельности; лицензирование деятельности; льготы и риски их отмены; риски штрафов и санкций; правоприменительные риски (возможность изменения в законодательной и нормативной базе).

Производственные и управленческие: технологический уровень производства; риски снабженческой инфраструктуры (изменение цен поставщиков, срыв поставок и т.д.); риски, связанные с банками, в которых открыты счета; деловая репутация (аккуратность в выполнении обязательств, кредитная история, участие в крупных проектах, качество товаров и услуг и т.д.); качество управления (квалификация, устойчивость положения руководства, адаптивность к новым методам управления и технологиям, влиятельность в деловых и финансовых кругах).

Это интересно:

Анализ цветной металлургической отрасли

Российская цветная металлургия включает в себя несколько основных баз, которые сложились под влиянием экономических и природных предпосылок. Сама отрасль серьёзно связана с сырьевым сектором экономики страны, а также с её топливно-энергетической системой и машиностроением. Месторождения лёгких и тя ...

Проведение проверок результативности бюджетных расходов главных

распорядителей бюджетных средств

Проверки результативности бюджетных расходов главных распорядителей бюджетных средств, осуществляемые подразделением аудита главных распорядителей бюджетных средств, являются действиями, направленными на выявление и устранение причин, снижающих результативность бюджетных расходов главных распорядит ...

Понятие налогов и их экономическая сущность

Налоговое администрирование — это деятельность уполномоченных органов управления, главным образом НК МФ РК и его территориальных органов, частично таможенной службой РК, направленная, прежде всего, на обеспечение и реализацию контроля за соблюдением налогового законодательства всеми участниками нал ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика