Принципы принятия инвестиционных решений

Принятие тех или иных инвестиционных решений, прежде всего, обусловлено целями и задачами каждого отдельного инвестиционного проекта. Таким образом, можно условно выделить две составляющие показателей эффективности проекта: качественную и количественную.

Первая, как правило, является достаточно абстрактной категорией, не поддающейся формальному выражению, но являющаяся достаточно важной частью любого инвестиционного предложения, поскольку проект почти всегда надо «защищать» не только перед непосредственными инвесторами, но и перед внутренними заинтересованными сторонами. Большой вес данная составляющая имеет в проектах имеющих политическую, социальную направленность. Рассматривая качественные показатели, на мой взгляд, нельзя определить каких-либо конкретных универсальных принципов, правил, мотивов, которыми руководствуются инвесторы при принятии инвестиционных решений.

Что касается количественных показателей, то практически именно они определяют уровень выгодности и эффективности инвестирования. Среди таких показателей можно выделить некоторые наиболее традиционные и общераспространенные [7]:

- период окупаемости (PP - payback period);

- чистый приведенный доход (NVP – net present value);

- внутренняя норма доходности (IRR – internal rate of return);

- индекс рентабельности инвестиций (PI – profitability index);

- коэффициент эффективности инвестиций (ARR - average rate of return).

Любой инвестор стремится как можно быстрее вернуть вложенные в проект средства. Временной период, за который инвестиции полностью возмещаются, принято называть периодом окупаемости.

Предположив, что сумма дохода от инвестиций, получаемые в разное время, не меняют своей стоимости, тогда упрощенный период окупаемости (PP) равен частному от деления величины инвестиций (С) на величину дохода (P).

Аналогично период окупаемости определяется при дисконтировании. В этом случае используется дисконтированная (современная) величина дохода. Также следует заметить, что средства могут инвестироваться не разовым платежом, а в несколько этапов до начала поступления доходов. В этом случае вначале определяют сумму инвестиций с процентами и сравнивают с суммой дисконтированных доходов от реализации инвестиционного проекта. Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, а если нет – отвергается.

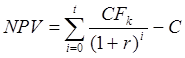

Метод чистого приведенного дохода заключается в приведении всех будущих поступлений к их текущей стоимости и вычитании первоначальных затрат. Проект может быть утвержден при положительном значении этой разности. Расчёт производится по следующей формуле:

где CFi – чистый денежный поток;

C – величина инвестиций;

r – ставка дисконтирования;

t – временной период реализации инвестиционного проекта;

Термин «чистый» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков [16].

Это интересно:

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика