Анализ активов

Данный индекс содержит компании из разных отраслей (банки, нефтегазовые и металлургические компании, предприятия энергетики и телекоммуникаций), взвешенные на основании их капитализации. Тем самым данный индекс представляет собой надежный срез российского фондового рынка в лице его наиболее ликвидных и крупнейших эмитентов.

Таблица 8. Динамика доходности портфеля («индекса ММВБ – высокая капитализация»). Дата Цена в рублях Доходность

|

6 декабря 2010 г. |

2674,05 | |

|

8 ноября 2010 г. |

2526,70 |

5,83% |

|

7 октября 2010 г. |

2361,07 |

7,02% |

|

7 сентября 2010 г. |

2257,51 |

4,59% |

|

9 августа 2010 г. |

2301,25 |

-1,90% |

|

7 июля 2010 г. |

2147,56 |

7,16% |

|

7 июня 2010 г. |

2136,3 |

0,53% |

|

7 мая 2010 г. |

2082,59 |

2,58% |

|

7 апреля 2010 г. |

2382,51 |

-12,59% |

|

9 марта 2010 г. |

2290,22 |

4,03% |

|

8 февраля 2010 г. |

2148,89 |

6,58% |

|

11 января 2010 г. |

2371,1 |

-9,37% |

|

7 декабря 2009 г. |

2175,21 |

9,01% |

Расчет доходности портфеля осуществляется по формуле:

![]()

Где

rP - доходность портфеля;

W1 - стоимость портфеля на конец анализируемого периода;

W0 - стоимость портфеля на начало анализируемого периода

rP =(2,674,05=2175,21)/2175,21=0,2293 (22,93%).

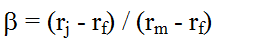

Расчет коэффициента b:

rj - доходность анализируемых акций;

rf - доходность свободная от риска;

rm-среднерыночная доходность (за среднерыночную доходность принимается доходность портфеля, сформированного из 15 акций)

В качестве свободной от риска доходности я взял вклад «универсальный» сроком на один год, со ставкой депозита 3,10% от ЗАО «Райффайзенбанк». Райффайзенбанк является одним из самых надежных банков в России. ЗАО «Райффайзенбанк» занимает 9-е место по размеру активов по результатам 3-го квартала 2010 года. ЗАО «Райффайзенбанк» находится на 6-м месте в России по объему частных депозитов и 8-м месте по объему кредитов для частных лиц по результатам 3-го квартала 2010 года.

Входит в международную систему страхования вкладов. Банк на 100% принадлежит крупнейшей австрийской банковской группе.

Расчет коэффициента β:

β=(61,17-3,10)/(22,93-3,10)=2,92

Значение коэффициента β составляет 2,92>1, что риск по акциям ОАО «ГМК Норильский никель» выше среднерыночного. Вместе с тем, высокое значение коэффициента β говорит о более высокой волатильности акций ОАО «ГМК Норильского Никеля» по сравнению с движением российского фондового рынка.

Это интересно:

Проведение рекламной компании

Разработаем и внедрим мероприятие по проведение активной рекламной компании для большего спроса на услуги, оказываемые ЗАО «Агродорстрой». Как известно, реклама – наиболее эффективный способ формирования интереса у потенциальных покупателей к продукции и услугам. Хорошая реклама способна подчеркнут ...

Методы формирования финансовой стратегии

предприятия

Формализация причинно-следственных связей возникновения кризисных явлений в экономике предприятия и разработка эффективного алгоритма действий по выводу предприятия из кризиса позволит оптимизировать процесс управления деятельностью предприятия[7] и обеспечит эффективное и оперативное решение задач ...

Сущность и принципы налоговой оптимизации

В соответствии со ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Согласно ст. 45 Конституции РФ каждый вправе защищать свои права и свободы всеми способами, не запрещенными законом[1]. Российское законодательство признает право плательщика налогов на реализацию ме ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика