Экономическое содержание и инструменты налогового регулирования

Согласно казахстанскому налоговому законодательству плательщиками являются все юридические и физические лица, резиденты и нерезиденты РК. Отдельные категории освобождаются от конкретных налогов только в порядке предоставления налоговых льгот, а не путем зафиксированного в законе исключения из числа плательщиков.

Достаточно важным по масштабам и значимости элементом налогового механизма является объект налогообложения.

Это один из важнейших инструментов налогового регулирования. С его помощью налоговое бремя так же, как и в случае с плательщиками налогов, дифференцируется по отдельным хозяйствующим субъектам. Разница заключается в масштабах дифференциации.

Объектом налогообложения могут служить доход, имущество, цена товара и услуги, на которые начисляется налог, добавленная стоимость. В настоящее время общей чертой большинства налоговых систем является материально-денежный, а не личностный характер объектов налогообложения. Использование в качестве объекта налогообложения физического лица утратило свое значение, практически этот вид налога нигде не используется. Объект налогообложения не всегда совпадает с источником взимания налога, т.е. доход, из которого выплачивается налог.

Различие между налогами, для которых объект и источник совпадают, и налоги, для которых они отличаются, может служить классификационным признаком при разделении налогов по видам.

Согласно законодательству РК объектами обложения являются доходы юридических и физических лиц, движимое и недвижимое имущество, земля, операции с ценными бумагами, добавленная стоимость, некоторые виды товаров и услуг, виды деятельности, импорт товаров, доходы недропользователей и т.д.

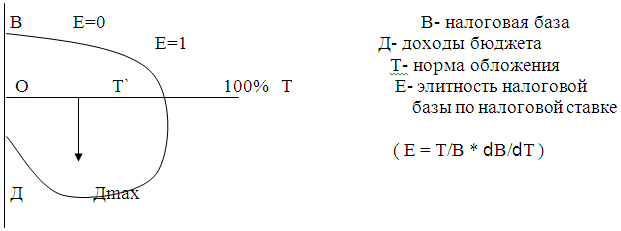

Всякие налоговые ставки, устанавливаемые государством, увеличивают непосредственно издержки производства, а также косвенные расходы – через рост заработной платы. Это уменьшает возможностей накопления, а следовательно и инвестирование, что тормозит рост производства и снижает предложение. Рассматриваемая теория базируется на «кривой Лаффера», показывающей, что один и тот же доход от налогов могут дать два различных уровня налогообложения – низки и высоки. Например, нулевой доход государство получает в том случае, когда ставка налога (Т) равна 0 или 100%. В условиях 100%-ной налоговой нагрузки производство будет «задавлено» и в скором времени прекратится.

График Лаффера предполагает, что для определенного предела (T`) повышение нормы обложение увеличивает сумму доходов бюджета, так как еще не затрагивает побудительных мотивов экономических агентов рынка.

Рисунок 1. График Лаффера

Теоретически предполагается существование некой оптимальной ставки налога (Т`), способной обеспечить максимальный доход государству (Дmax) и в то же время создающей максимальный стимулирующий эффект для рентабельных предприятий.

Из теории «экономики предложения» следует, что для содействия росту производства товаров государство не должно устанавливать чрезмерно высокую налоговую ставку, что ослабит или вообще подорвет мотивацию к расширению производства, снизит заинтересованность предприятия в конечных результатах производства продукции.

Это интересно:

Механизм оптимизации процесса формирования прибыли предприятия

Получение наибольшего эффекта с наименьшими затратами, экономия трудовых, материальных и финансовых ресурсов зависят от того, как решает предприятие вопросы снижения себестоимости продукции. На Тверском полиграфическом комбинате необходимо установить комплекс печатного оборудования немецкой фирмы M ...

Денежно-кредитная

политика как важнейшее направление в стабилизации денежного обращения

Современная денежно-кредитная политика России имеет небольшой период становления и соответственно опыт достижения поставленных целей. Сложности ее реализации связаны с неразвитостью денежно-кредитных и финансовых отношений рыночного типа, а также тяжелым состоянием экономики. При этом меры кредитно ...

Нормативно-правовое регулирование

Необходимость проведения черты, разделяющей понятия Затраты на производство и Валовых расходов предприятия возникла после принятия нового Закона Украины о налогообложении прибыли предприятий. Развитие экономики Украины, необходимость обоснования и отражения финансовых результатов деятельности предп ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика