Формы расчетов и порядок их применения в международной практике

· получения акцепта и/или платежа;

· выдачи коммерческих документов против акцепта и/или платежа;

· выдачи документов на других условиях.

В зависимости от видов документов, с которыми производится инкассовая операция, различают чистое и документарное инкассо. В первом случае банк имеет дело только с финансовыми бумагами – векселями, долговыми расписками, чеками – для получения платежа от иностранного покупателя. Во втором кредитная организация предоставляет импортеру как финансовые, так и товаросопроводительные документы, полученные для инкассирования платежа от экспортера.

В операции расчета инкассовыми поручениями принимают участие следующие участники:

· доверитель — клиент, который доверяет операцию по инкассированию своему банку;

· банк-ремитент — банк, которому доверитель поручает операцию по инкассированию;

· инкассирующий банк — любой банк, не являющийся банком-ремитентом, участвующий в операции по выполнению инкассового поручения;

· представляющий банк — банк, непосредственно получающий платеж или акцепт, делающий представление документов плательщику;

· плательщик — лицо, которому должны быть представлены документы в соответствии с инкассовым поручением.

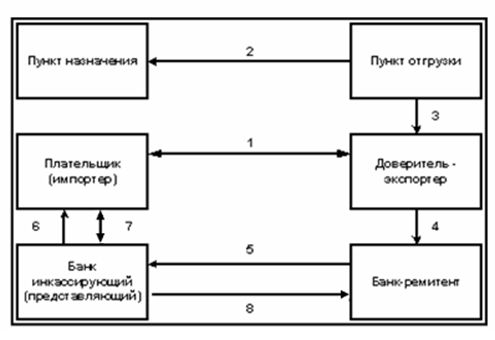

Типовая схема расчетов в форме инкассо приведена на рисунке 2.2.

Рис. 2.2. Схема расчетов по инкассо [5]

Как видно из схемы, расчеты в форме инкассо строятся следующим образом. После заключения контракта (1) в котором стороны оговаривают, через какие банки будут производиться расчеты, экспортер отгружает товар (2) в соответствии с условиями заключенного контракта. Получив от транспортной организации транспортные документы (3), экспортер подготавливает комплект документов, который включает коммерческие, а также возможно и финансовый документы, и представляет его своему банку (банку-ремитенту) при инкассовом поручении (4).

Получив от доверителя документы, банк-ремитент осуществляет их проверку по внешним признакам, которые указаны в инкассовом поручении, и далее действует в соответствии с инструкциями доверителя, содержащимися в этом поручении и Унифицированными правилами.

Банк-ремитент отсылает документы инкассирующему банку (5) которым является, как правило, банк страны-импортера.

Плательщик информируется о поступлении инкассо в его пользу (6), а также, против каких условий будут выданы документы (платеж, акцепт).

Импортер акцептует тратты (оплачивает инкассо), получая взамен документы (7), после чего эта информация направляются в Банк - ремитент (8).

Из приведенной выше схемы становится ясно, что расчеты в форме инкассо дают определенные преимущества импортеру, основное обязательство которого состоит в осуществлении платежа против товарных документов, дающих ему право на товар, при этом нет необходимости заранее отвлекать средства из своего оборота. Однако экспортер продолжает сохранять право юридически распоряжаться товаром до оплаты импортером, если не практикуется пересылка непосредственно покупателю одного из оригиналов коносамента для ускорения получения товара.

Вместе с тем инкассовая форма расчетов имеет существенные недостатки для экспортера. Во-первых, экспортер несет риск, связанный с возможным отказом импортера от платежа, что может быть обусловлено ухудшением конъюнктуры рынка или финансового положения плательщика. Поэтому условием инкассовой формы расчетов является доверие экспортера к платежеспособности импортера и его добросовестности. Во-вторых, существует значительный разрыв во времени между поступлением валютной выручки по инкассо и отгрузкой товара, особенно при длительной транспортировке груза.

Это интересно:

Анализ внешней среды предприятия

Для анализа качества и конкурентоспособности услуг ДОУ, организации обслуживания населения проведем SWOT – анализ.SWOT – анализ позволит выявить и структурировать сильные и слабые стороны фирмы, а также потенциальные возможности и угрозы. Достигается это за счет того, что менеджеры должны сравниват ...

Налоговые доходы федерального бюджета

К налоговым доходам федерального бюджета относятся: федеральные налоги и сборы, перечень и ставки которых определяются налоговым законодательством Российской Федерации, а пропорции их распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы Российской Федера ...

Порядок проведения выездных проверок формирования налогооблагаемой базы по

налогу на прибыль и исчисления налога

Выездная налоговая проверка является важным методом контрольной работы налоговой инспекции, поскольку она приносит в бюджет значительные суммы дополнительных поступлений. В НК РФ определение выездной налоговой проверки отсутствует, однако из описания ее процедуры можно понять, что это – проверка, п ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика