Особенности осуществления валютного регулирования в Российской Федерации

Источник: собственная разработка на основе [22]

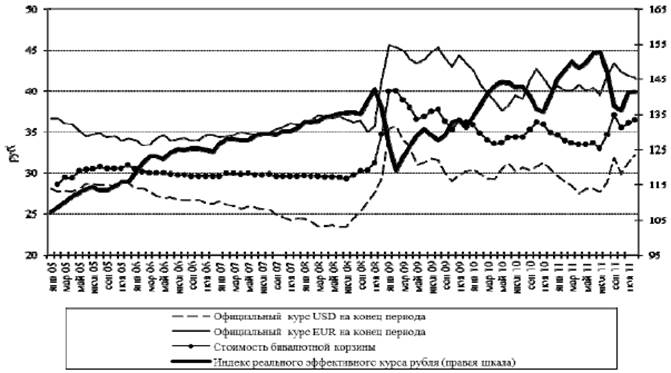

В 2010 г. золотовалютные резервы России возросли на 39,9 млрд. долларов, а в процентном отношении на 9,1%: с 439,4 млрд. долларов на 1 января 2010 года до 479,379 млрд. долларов на 1 января 2011 года; положительное сальдо торгового баланса выросло за 2011 г. в 1,3 раза - со 151,7 миллиарда долларов до 198,1 миллиарда долларов за 2010 год. На основании всех этих факторов выполнялись мероприятия по недопущению увеличения курса российского рубля к основным мировым валютам. Валютные интервенции на 31.12.2010 г. составили 237601,6 млн. долларов США, при этом курс рубля составил 30,2 рублей за 1 доллар США, а стоимость бивалютной корзины снизилась на 3,4% и составила 34,91 рубля. [21]

Таким образом, в 2010 г. вследствие благоприятной внешнеэкономической конъюнктуры продолжилось укрепление рубля. ЦБ РФ для предотвращения номинального укрепления рубля скупал валюту и наращивал денежное предложение. Основной причиной сдерживания укрепления рубля для властей РФ было нежелание допустить снижения конкурентоспособности национальных компаний. Однако при значительной монетизации торгового сальдо инфляция в РФ все равно оставалась высокой, несмотря на рост спроса на деньги. А рост цен, в свою очередь, приводил к реальному укреплению рубля.

Ситуация на валютном рынке РФ в 2011 г. определялась притоком валюты в страну по каналу текущего счета при одновременном оттоке средств по счету операций с капиталом и финансовыми инструментами. ЦБ РФ значительно сократил свое вмешательство в функционирование валютного рынка, позволяя курсу рубля формироваться в основном под влиянием рыночных факторов, осуществляя при этом лишь сглаживание резких колебаний курса. В 1-м полугодии рубль укреплялся как в номинальном, так и в реальном выражении под влиянием значительного положительного сальдо торгового баланса, несмотря на большой отток капитала. Однако в августе - октябре произошло значительное ослабление курса, обусловленное сокращением сальдо текущего счета вследствие падения цен на энергоносители, а также ростом оттока капитала из страны вследствие ухудшения ситуации в мировой экономике.

С 1 марта 2011 года Банком России было проведено симметричное расширение с 4 до 5 рублей операционного интервала допустимых значений рублевой стоимости бивалютной корзины (сумма 0,45 евро и 0,55 доллара США), используемого для сдерживания излишне резких колебаний валютного курса и снижена величина накопленных интервенций, приводящих к сдвигу границ операционного интервала на 5 копеек, с 650 млн. долл. США до 600 млн. долл. США. [23]

Рис. 4.5 - Показатели обменного курса рубля в январе 2005 г. - декабре 2011 г.

Источник: [24]

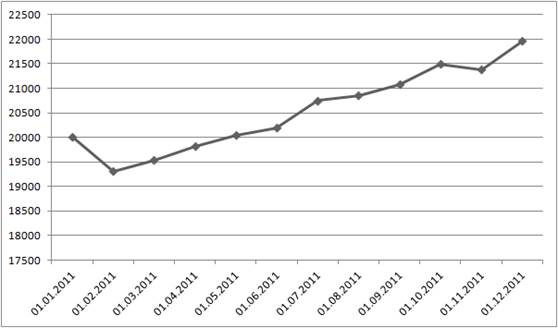

Широкая денежная масса за 2011 г. продолжила тенденцию к росту и выросла к концу года до 22.000 млрд. руб. (См. Рис. 4.6)

Рис. 4.6 - Динамика широкой денежной массы РФ в 2011 г., млрд. руб.

Источник: собственная разработка на основе [25]

Золотовалютные резервы РФ в 2011 г. выросли на 4%, широкая денежная масса на период январь-февраль 2011 г. снижалась, но к концу года все таки выросла по сравнению с концом 2010 г. (См. Рис. 4.6), сальдо торгового баланса сложилось положительное в размере 210,7 млрд. долларов США, что на 42,5 млрд. долларов США больше, чем в 2010 году. Валютные интервенции в 2011 г. составили 323030,39 млн. долларов США. [24]

Это интересно:

Классификация структуры денежного оборота

Структуру денежного оборота можно определять по разным признакам. Из них наиболее распространенным является классификация денежного оборота в зависимости от формы функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты. Однако, такая к ...

Сущность и назначение

финансового планирования в современных условиях

Механизм стандартных процедур позволяет своевременно выявлять возможные отклонения фактических показателей деятельности от бюджетных цифр и своевременно предотвращать несанкционированное бюджетным заданием расходование материальных, финансовых и трудовых ресурсов предприятия. Контроль исполнения бю ...

Организация планирования

Организация планирования зависит от величины предприятия. На очень мелких предприятиях не существует разделения управленческих функций в собственном смысле этого слова, и руководители имеют возможность самостоятельно вникнуть во все проблемы. На крупных предприятиях работа по составлению бюджетов ( ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика