Система показателей оценки финансовой устойчивости торговой организации

Устойчивость финансового состояния организации оценивается системой абсолютных и относительных показателей на основе соотношения заемных и собственных средств по отдельным статьям актива и пассива баланса.

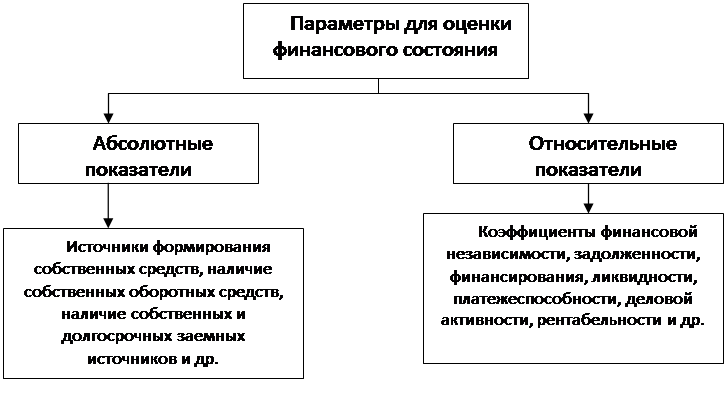

Показатели, характеризующие финансовое состояние представлены на рисунке 1.

Рисунок 1 - Показатели, характеризующие финансовое состояние предприятия

Примечание - Источник: [3,c.84].

К абсолютным показателям финансового состояния относятся:

- источники формирования собственных средств (капитал и резервы) (ИСС);

- внеоборотные активы (ВНА);

- наличие собственных оборотных средств (СОС);

- долгосрочные обязательства (кредиты и займы) (ДКЗ);

- наличие собственных и долгосрочных заемных источников, формирование оборотных средств (СДИ);

- краткосрочные кредиты и займы (ККЗ);

- общая величина основных источников средств (ОИ);

- общая сумма запасов (З);

- излишек и недостаток собственных оборотных средств (∆СОС);

-излишек и недостаток собственных и долгосрочных заемных источников покрытия запасов (∆СДИ);

- излишек и недостаток общей величины основных источников финансирования запасов (∆ОИЗ);

- трехфакторная модель финансовой устойчивости (М).

Наличие собственных оборотных средств на конец расчетного периода устанавливают по формуле:

СОС = СК - BНA, (1.1)

где СОС — собственные оборотные средства (чистый оборотный капитал) на конец расчетного периода, р.;

СК — собственный капитал (раздел III баланса «Источники собственных средств»), р.;

BНA — внеоборотные активы (раздел I баланса), р.

Характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности организации или действии фактора инфляции, а также о замедлении их оборота, что объективно вызывает потребность в увеличении их массы. Наличие собственных оборотных средств служит для инвесторов и кредиторов положительным индикатором.

Долгосрочные обязательства (кредиты и займы) (ДКЗ). При определении соотношения собственных и заемных средств следует учитывать, что долгосрочные кредиты и займы приравниваются к собственному капиталу организации, то их увеличение - положительная тенденция.

Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) определяют по формуле:

СДИ = СК — BНA + ДКЗ = СОС + ДКЗ, (1.2)

где ДКЗ — долгосрочные кредиты и займы (стр.590 раздела IV

баланса «Долгосрочные обязательства»), р.

Величина данного показателя свидетельствует не только о том, насколько текущие активы превышают текущие обязательства, но и о том, насколько внеоборотные активы финансируются за счет собственных средств организации и долгосрочных кредитов. Чистый оборотный капитал необходим для поддержания финансовой устойчивости организации, так как превышение оборотных средств над краткосрочными обязательствами означает, что организация не только может погасить их, но и имеет финансовые ресурсы для расширения деятельности в будущем.

Краткосрочные кредиты и займы (ККЗ). Выявленная тенденция к увеличению краткосрочных заемных средств, с одной стороны, свидетельствует об усилении финансовой неустойчивости организации повышении степени его финансовых рисков, а с другой - об активном перераспределении (в условиях инфляции и невыполнения в срок финансовых обязательств) доходов от кредиторов к предприятию-должнику.

Общая величина основных источников формирования запасов (ОИЗ):

ОИЗ = СДИ + ККЗ, (1.3)

где ККЗ — краткосрочные кредиты и займы (стр.610 раздела V баланса «Краткосрочные обязательства»), р.

В результате можно определить три показателя обеспеченности запасов источниками финансирования.

Излишек (+), недостаток (-) собственных оборотных средств:

∆СОС = СОС - 3, (1.4)

где ∆СОС — прирост (излишек) собственных оборотных средств, р.;

3 — запасы (раздел II баланса «Оборотные активы»), р.

Это интересно:

Теоретические основы и необходимость государственного регулирования

рыночной экономики

Теоретический анализ и многолетняя мировая практика свидетельствуют об объективной необходимости активного вмешательства государства в развитие экономики, базирующейся на производстве рыночного типа и свободного предпринимательства. Экономика, характеризующаяся сложной системой связей и зависимосте ...

Налоги: понятие, значение, виды. Отличие налогов от сборов

В соответствие с п.1 ст. 8 НК РФ, под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обе ...

Пути улучшения финансового состояния

В условиях рыночной экономики значительно возрастают роль и значение своевременного и качественного анализа финансового состояния предприятия и изыскание путей его укрепления, повышения финансовой устойчивости предприятия. Поиски путей улучшения финансового состояния являются одной из основных зада ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика