Система показателей оценки финансовой устойчивости торговой организации

стр. 210 – запасы и затраты, II раздел актива, р.

стр.220 – налоги по приобретенным ценностям (II раздел актива), р.;

стр. стр.610 – краткосрочные кредиты и займы (V раздел пассива), р.;

стр.620 – кредиторская задолженность (V раздел пассива), р.

Нормальным уровнем коэффициента промежуточной ликвидности считается 0,5 – 0,8.

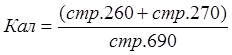

Коэффициент абсолютной ликвидности (КАЛ) определяется как отношение суммы денежных средств и финансовых вложений к краткосрочным обязательствам:

, (1.11)

, (1.11)

где стр. 260 – финансовые вложения (II раздел актива), р.;

стр. 270 – денежные средства (II раздел актива), р.;

стр. 690 – краткосрочные обязательства (V пассива), р.

Уровень данного коэффициента показывает, какая часть краткосрочной задолженности может быть погашена на дату составления баланса или другую конкретную даты.

Коэффициент ликвидности товарно – материальных запасов (КЛТМЦ) рассчитывается как разность между коэффициентом текущей ликвидности и коэффициентом промежуточной ликвидности.

КЛТМЦ = Ктл – Кпрл , (1.12)

Ликвидность дебиторской задолженности (КЛДЗ) определяется как разница между коэффициентом промежуточной ликвидности и коэффициентом абсолютной ликвидности [9,c.185].

КЛДЗ = Кпрл – КАЛ , (1.13)

К показателям оценки финансовой устойчивости относятся:

- коэффициент финансовой независимости;

- коэффициент финансовой зависимости;

- коэффициент устойчивого финансирования;

- коэффициент текущей задолженности;

- индекс постоянного актива;

- коэффициент маневренности собственного капитала;

- коэффициент устойчивого экономического роста;

-коэффициент обеспеченности запасов и затрат собственными оборотными средствами;

- коэффициент оборачиваемости всех используемых активов.

Коэффициент финансовой независимости (автономии) характеризует, какая часть активов сформирована за счет собственных средств организации.

Коэффициент отражает степень независимости организации от заемных средств. Чем выше значение этого коэффициента, тем финансово устойчивей, стабильней и независимей от внешних кредиторов организация. Увеличение этого коэффициента должно осуществляться преимущественно за счет прибыли, оставшейся в распоряжении организации. Коэффициент финансовой независимости (КФН) равен:

Собственный капитал стр. 490+стр.640

![]()

![]() КФН = = (1.14)

КФН = = (1.14)

Общая валюта баланса стр.300

Коэффициент финансовой зависимости (мультипликатор капитала) или коэффициент финансовой напряженности:

Заемные средства стр.690- стр. 640+стр.590

![]()

![]() КФЗ = = (1.15)

КФЗ = = (1.15)

Валюта баланса стр. 300

Это обратный показатель коэффициенту финансовой независимости, отражающий, какая сумма активов приходится на 1 руб. собственных средств. Если его величина равна 1, это означает, что все активы организации сформированы только за счет собственного капитала. Значение 1,5 показывает, что на каждые 1,5 руб., вложенных в активы, приходится 1 руб. собственных средств и 0,5 руб. заемных. Увеличение доли заемных средств в формировании активов организации является признаком усиления ее финансовой неустойчивости и повышения степени ее финансовых рисков.

Коэффициент устойчивого финансирования (КУФ) характеризует, какая часть активов баланса сформирована за счет устойчивых источников. Если организация не пользуется долгосрочными кредитами и займами, то его величина будет совпадать с величиной коэффициента финансовой независимости.

Собственный капитал + Долгосрочные обязательства

![]() КУФ = =

КУФ = =

Общая валюта баланса

стр. 490 + стр. 640 + стр.590

![]() = (1.16)

= (1.16)

Это интересно:

Мероприятия по увеличению объема производимой

продукции

Проект технического перевооружения деревообрабатывающего производства СП ООО «Данинвест» позволит организовать производство высококачественных обрезных пиломатериалов и их реализацию на экспорт в страны дальнего зарубежья, обеспечит дополнительное создание рабочих мест, увеличение доходов и балансо ...

Ответственность за налоговые правонарушения

Ответственность в налоговой сфере – комплексный институт, объединяющий нормы различных отраслей права, направленные на защиту налоговых правоотношений. Ответственность регулируется: 1. Налоговым Кодексом Российской Федерации – при наличии признаков налоговых правонарушений; 2. Кодексом об администр ...

Формы расчетов и порядок их применения в международной практике

В международных торговых отношениях большую роль играет выбор конкретной формы расчетов за поставленную продукцию, выполненные работы или оказанные услуги. В соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных расчетов: - банковский перевод; - ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика