Система показателей оценки финансовой устойчивости торговой организации

Рисунок 2 - Взаимосвязь между показателями ликвидности и платежеспособности

Примечание - Источник: [1,с.569].

Более частный случай платежеспособности: если собственные оборотные средства покрывают наиболее срочные обязательства (кредиторскую задолженность):

СОС > СО,

где СОС — собственные оборотные средства (ОА - КО), р.;

СО — наиболее срочные обязательства (V раздел баланса), р.

На практике платежеспособность организации выражают через ликвидность баланса.

Основная цель оценки ликвидности баланса — установить величину покрытия обязательств организации его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата) [5,c.110].

К показателям ликвидности и платежеспособности относятся:

- коэффициент текущей ликвидности - норматив не менее 1;

- коэффициент обеспеченности собственными оборотными средствами - норматив не менее 0,1;

- коэффициент общей платежеспособности;

- коэффициент промежуточной ликвидности;

- коэффициент абсолютной ликвидности;

- ликвидность товарно – материальных запасов;

- ликвидность дебиторской задолженности.

Коэффициент текущей ликвидности (Ктл) характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации. Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у организации оборотных средств в виде запасов и расходов, налогов по приобретенным ценностям, готовой продукции и товаров, товаров отгруженных, выполненных работ, оказанных услуг, дебиторской задолженности, финансовых вложений, денежных средств и прочих оборотных активов к краткосрочным обязательствам организации.

, (1.7)

, (1.7)

где II А - итог раздела II актива бухгалтерского баланса (строка 290), р.;

V П - итог раздела V пассива бухгалтерского баланса (строка 690), р.

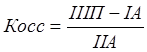

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие у организации собственных оборотных средств, необходимых для ее финансовой устойчивости.

Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности источников собственных средств, доходов и расходов и фактической стоимости внеоборотных активов к фактической стоимости находящихся в наличии у организации оборотных средств в виде запасов и расходов, налогов по приобретенным ценностям, готовой продукции и товаров, товаров отгруженных, выполненных работ, оказанных услуг, дебиторской задолженности, финансовых вложений, денежных средств и прочих оборотных активов [8,c.2]

, (1.8)

, (1.8)

где III П - итог раздела III пассива бухгалтерского баланса (строка 490), р.;

I А - итог раздела I актива бухгалтерского баланса (строка 190), р.;

II А - итог раздела II актива бухгалтерского баланса (строка 300), р.

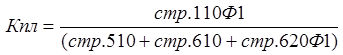

Коэффициент общей платежеспособности (Кпл) определяется как отношение стоимости реальных активов к сумме обязательств организации.

, (1.9)

, (1.9)

где стр. 110 ф1 – основные средства, р.;

стр. 510 - долгосрочные кредиты и займы, IV раздел пассива, р.;

стр.610 – краткосрочные кредиты и займы, V раздел пассива, р.;

стр.620 – кредиторская задолженность, V раздел пассива, р.

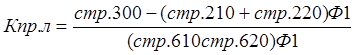

Коэффициент промежуточной ликвидности (Кпрл) определяется как отношение разницы между оборотными активами и товарно-материальными запасами к краткосрочным обязательствам. Данный коэффициент определяет возможность организации рассчитаться с краткосрочными обязательствами денежными средствами, краткосрочными вложениями и средствами в расчетах.

, (1.10)

, (1.10)

где стр. 300 – итог актива баланса, р.

Это интересно:

Методика диагностики кризисных ситуаций и

мероприятия по финансовому оздоровлению

В современных условиях владельцы бизнеса должны предъявлять более жесткие требования к эффективности финансово-хозяйственной деятельности. Для этого предприятие должно четко представлять свою стратегию и тактику поведения, направленную на избежание кризисных ситуаций. Этого невозможно добиться без ...

Характеристика моделей и методов ипотечного кредитования и оценки залогов

Обычно операции на ипотечном рынке осуществляются в два этапа. На первом этапе, называемом первичным рынком, происходит предоставление кредитов под залог недвижимости. Поскольку банки предоставляют кредиты на длительный срок и под относительно невысокий процент, у них снижается объем доступных дене ...

Развитие налогового аудита в системе налоговых

органов

Основные цели, задачи и направления развития налогового аудита в системе налоговых органов обозначены в Концепции, одобренной распоряжением ФНС России от 1 сентября 2006г. №130. Концепция разработана с целью решения задачи по совершенствованию деятельности налоговых органов по контролю и надзору за ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика